值得信赖的区块链资讯!

值得信赖的区块链资讯!

稳定币黄金时代开启:USDT向左“去中介化”,USDC向右“合规为王”

作者|Wenser,Odaily星球日报

最新消息,经过 68 票赞成、30 票反对的表决后,美国参议院已投票通过《GENIUS 法案》。属于稳定币的黄金时代,即将拉开帷幕。

伴随着 Circle 携“稳定币第一股”的势头以超200亿美元的市值强劲登陆美股,稳定币市场中的龙二 USDC 和稳定币市场霸主 USDT 逐渐产生分野,前者以合规、补贴、生息为重点,尤其在 Solana 生态表现活跃;后者则以去中心化、多元化布局、现实支付应用为核心,尤其在跨境贸易、全球货币方面扮演着重要角色。

Odaily星球日报将于本文系统梳理 USDT 及 USDC 过往发展历程及现状,我们试图以史为鉴,追索两大稳定币项目的未来发展方向。

稳定币格局初定:龙一、龙二成长史

回看过往,USDT 和 USDC 两大稳定币能够走到今天的“龙一”、“龙二”地位,并非偶然,而其二者之间的竞争格局和市场表现,某种程度上也成为了如同“加密晴雨表”一般的行业指标。

根据 DefiLlama 数据,截止6月12日,作为“稳定币赛道开创者”,由 Tether 于2014 年开始发行的 USDT 长期处于“龙头位置”,目前市值约为 1560亿美元,市场占有率高达 62.1%;由 Circle 发行的 USDC 则一直以“稳定币赛道龙二”的身份活跃在加密货币市场,目前市值约为 608亿美元,市场占有率约为 24.2%。包括 USDe、DAI、Sky Dollar、BUIDL、USD1 在内的其他稳定币项目累计占比不足15%。

而要追溯 USDT 与 USDC “龙头之争”的关键节点,2019年毫无疑问首当其冲。

USDT/USDC 市占率现状

USDT的霸道之路:联手波场TRON,抓住DeFi Summer与全球应用场景

2019年,在兄弟公司 BitFinex 经历了12万枚BTC被盗案、Tether 资金储备银行中断合作、纽约州总检察长办公室(NYAG)发起对 Tether 储备金调查等一系列风波之后,Tether 与波场TRON 生态达成了官方合作。

自此,在比特币网络和以太坊生态之后,波场TRON 成为助推 USDT 狂飙猛进的第三个生态网络,并通过前期的官方补贴以及随后的能量租赁模式逐渐成为 USDT 发行第一大网络。目前,据 Tether 官网, USDT 在波场TRON生态的发行量高达 782亿美元,占 USDT 总发行量的50%左右,堪称 “USDT 的半壁江山”。

此外,2020年的 DeFi Summer 催生的“流动性挖矿热潮”也为 USDT 的快速发展注入了新的力量。作为一般等价物的 USDT 成为加密市场上最为直观的“价格量化机器”,USDT 成为了不少热门 DeFi 协议的“敲门砖”或“入场门票”,BTC 和 ETH 的价格也在日趋疯狂的市场环境下迎来了一波又一波的急涨急跌。为了应对波动剧烈的市场,除了 BTC 以外,“囤 U”成为了不少人选择熊市过冬的选择。

而在现实世界中,USDT 逐渐成为东南亚地区洗钱、诈骗、毒品交易乃至人口贩运等非法活动的常用中介;南美洲、中东地区等货币通胀严重的地区也将与美元 1:1绑定的 USDT 作为日常支付、跨境交易的常用工具。

基于这样的大背景,USDT 发行量及市值迎来了指数级增长:2020年6月,USDT 市值暴涨至95亿美元左右,市占率则飙升至86.5%;USDC 的市值则为11亿美元左右;市占率屈居市场第二,但仅有 6.79%。至于 USDP、BUSD、TUSD 等在内的其他稳定币市值与 USDT 相比,已然落后了不止一个一个数量级。

2020年7月,USDT 成为首个市值破100亿美元的稳定币项目,由此奠定了自己在稳定币赛道的霸主地位。

2020年稳定币市占率一览

“USDC 最接近 USDT 的一集”:2022年 ust、luna 暴雷时期

将时间指针同样拨回到2019年,对于 USDC 背后发行商 Circle 而言,则是阵痛的一年。

在经历了2018年的市场大规模回调、 DeFi Summer 曙光初现之时,Circle 的运营成本已然失控,现金流也处于崩溃边缘。为了公司发展,其无奈选择短时间内快速“清负重”——卖掉 Poloniex 交易所、Circle Trade 场外交易业务以及面向散户的 Circle Invest 产品,同时还关闭并清算了曾经推出的支付应用。

尽管做出了大刀阔斧的整顿,但到了 2019 年秋天,Circle 再次走到了濒临破产的边缘。也就是那时,Circle 开始不得不面临属于自己的背水一战:ALL IN USDC。

据Circle 创始人兼CEOJeremy Allarie 回忆:“ 当时,USDC 已经有了早期增长势头,但它还不足以支撑一家规模化的公司。但我们还是选择把公司所有资源都转向 USDC,把所有资金都押在这上面。我记得非常清楚,我们在 2020 年 1 月正式宣布这一战略,当时 Circle 官网的首页彻底改版,变成了一个巨大的广告牌,宣传‘稳定币是国际金融体系的未来’。页面上唯一的操作按钮就是:‘获取 USDC’这一项,其他功能都被移除了。”

而聚焦主营业务往往是一家公司置之死地而后生的开始。

2020 年 3 月,Circle 平台迎来升级,USDC 账户体系以及对应的一整套新 API 也应运而生,这极大地为开发者将银行、银行卡等支付系统无缝接入自己的应用体系提供了方便,USDC 的出入金操作变得更为丝滑,Circle 终于再次走上了正轨。

到2020年年末,USDC 的流通量从当年年初的4亿美元,一路暴涨至接近40亿美元,涨幅近10倍。当然,USDT 的涨幅同样惊人,当时其市值已经暴涨至200亿美元左右,堪称绝对的稳定币龙头。

值得一提的是,全球范围内的新冠疫情为 USDT、USDC 等链上稳定币提供了一定的发展助力。毕竟,相较于流程繁琐、手续复杂的现实世界银行体系,加密货币行业的稳定币支付更为灵活、方便且成本更低。

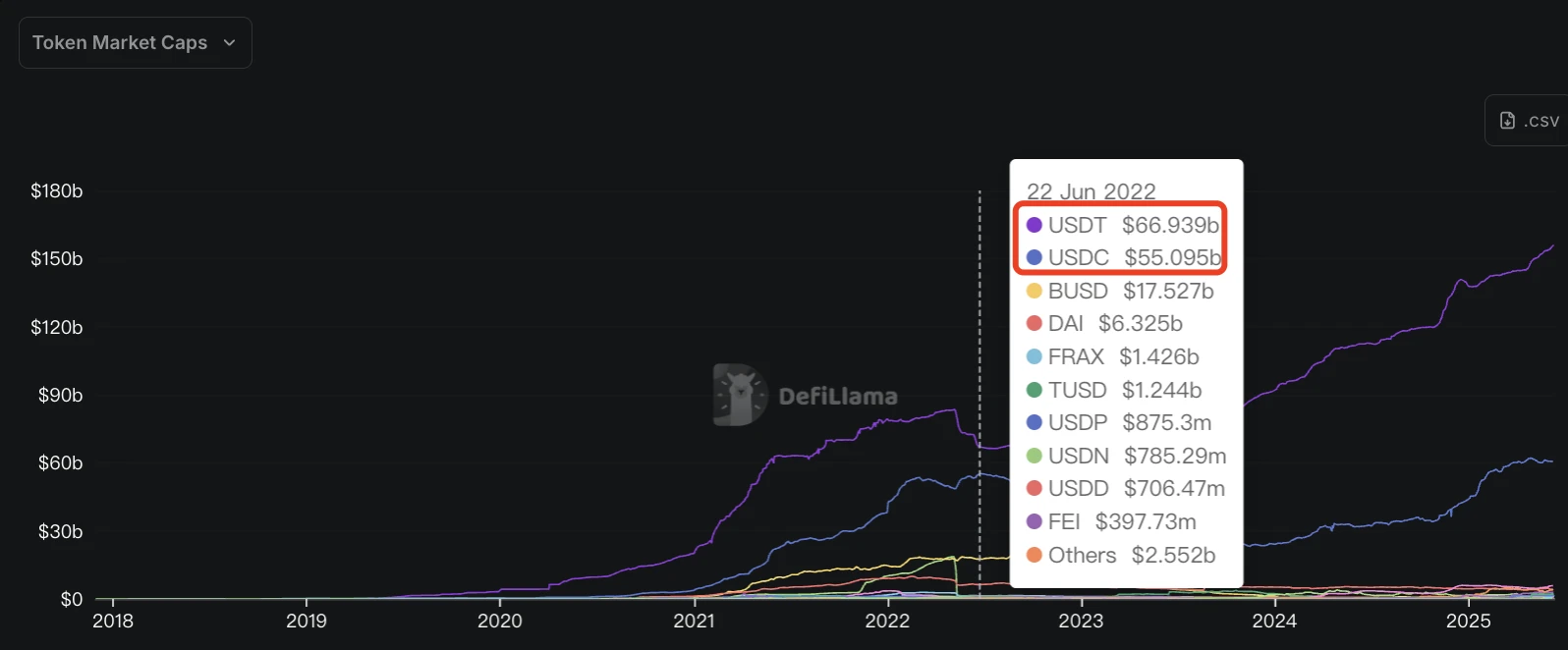

而对于 USDC来说,在随后的发展历程中,最为接近 USDT市值的时刻,当属 2022年6月。

彼时,受 Terra Labs 旗下算法稳定币 UST 及 LUNA 暴雷的连带影响,市场上再度涌现出对 “USDT 即将脱锚”的恐慌及 FUD。极端情况下,USDT 背后发行商 Tether 一度在48小时内快速处理了约 70 亿美元的赎回,几乎是其当时资金储备量的 10%,堪称最为极限的压力测试。

当时,USDT 市值下跌至669亿美元左右;背靠 Coinbase并坚持以合规、足额储备金为立足点的 USDC 则迎来了一下波高峰增长,市值一度增加至550亿美元左右,二者市值差距不足120亿美元。

2022年6月 USDT VS USDC 市值差距对比

但随后,无需“上供”且业务更为多元化、应用场景更为广阔的 USDT 逐渐一骑绝尘,而 USDC 则受限于向 Coinbase、Binance 等合作方分润等条件,尽管市值同样处于快速增长阶段,但其业务净利润却与 Tether 这样年净利润突破100亿美元的吸金机器相比落於下风。

而从一开始的团队构成及后续发展方向来看,USDT 和 USDC 的发展路线或许一切皆有定数。

USDT 的选择:向左而行,走向去中心化中介

对于 USDT 及背后的 Tether 而言,他们选择的是一条“左行路线”——去中心化中介服务提供商。

说到这个,除去 Tether 创始人兼 CEO 的 Paolo Ardoino 以外,不为外界所关注却拥有 40%股权的 Tether 核心人物Giancarlo Devasini 更为关键。其早年曾从事整形外科工作,后转行进入电子产品进口和软件倒卖领域,甚至涉及盗版软件交易。正是凭借着超出常人的冒险精神和非传统主义的经营手法,Devasini 个人净资产一路增长至约92亿美元,财富规模一度超越知名豪车公司法拉利高管、恩佐·法拉利之子皮耶罗·法拉利。

“Tether 背后的巨人”

而其素来冒进的经商理念与极为大胆的操作手法,也在之后导致 Tether 挪用用户资金进行生息型投资,并一直都受到市场关于 Tether 是否拥有足额储备金等一系列质疑。在与波多黎各贵银银行合作存放资金时,因执意要把钱放在有收益的债券上增加但遭到银行创始人 John Betts 的拒绝后,Devasini 直言表示:“我们需要把客户的资金拿去投资债券,我们需要更多收入,而不需要回应批评者做这么多事情。”

而对于野蛮生长的加密货币行业来说,或许野路子的街头智慧能让一个加密项目更具反脆弱性。

尽管此前遇到了一系列风波乃至滥发增印,Tether 仍然凭借闪转腾挪游走于监管与合规的边缘,成为了如今 CEOPaolo Ardoino 近期于比特币大会演讲中所说的——“去中介基础设施提供商”。

正如 Paolo 所描述的那样——

“金融和大科技公司往往依靠层层中介存在:金融中介从我们的每笔交易中收取费用,科技巨头则掌控着我们的数据。这本质上是一回事:我们在金钱和数据上都失去了主权。而 Tether 的目标就是用技术提供工具,帮助人们摆脱这些中介,实现真正的个体主权。”

是的,这就是 Tether 讲述的故事,一个对抗传统大科技公司、大金融公司的主权个体支持服务提供商,一个不在乎使用者的身份、国籍、年龄、性别乃至使用用途的去中心化稳定币项目。

具体而言,Tether 发行的 USDT 的优势主要体现在:

-

储备资金审计由 Tether 合作会计事务所 BDO 进行,本质上属于黑盒状态。这一情况在美国稳定币监管法案《天才法案》出台后有望得到改观,届时 Tether 或将发表年度、季度乃至月度透明化报告;

-

USDT 基于区块链网络存在,其交易记录存储去中心化区块链上,具有透明性和不可篡改性;用户对非托管钱包内的 USDT 资产拥有直接控制权;可于 DeFi 协议、DEX、CEX 等场景自由流通。

-

Tether 作为中心化发行商,拥有 USDT 的发行、销毁和储备金管理的全部控制权,且可以通过黑名单权限冻结特定地址的 USDT 资产(如涉及非法活动)。此前“Bybit 15亿美元资产被盗案”中,Tether 也是协助处理方之一。

是的,你没有看错,USDT 的价值稳定性和可兑换性高度依赖 Tether 公司的信誉,作为经常使用 USDT 的加密人群,我们更多只能寄希望于 Tether 公司不会脑子一抽,自毁长城一般把这份年度净利润超100亿美元的生意轻易毁掉。

此外,按照 Tether 后续的发展版图来看,其计划涵盖挖矿、AI、数字农业、教育、移动通信等诸多板块,毫无疑问透露着这家稳定币霸主的勃勃野心与堪称冒险的进取态度。

最新消息,Tether CEO Paolo Ardoino 还在社交媒体平台上转发了美国银行即将发行稳定币的新闻,并配文“选择你的玩家(Select your player)”,疑似暗示后续双方将有所合作。

USDC 的决策:向右而行,拥抱中心化合规体系

与 Tether 相反,Circle 走的是一条更为谨慎也更为艰辛,但却更为踏实的中心化合规路线。

具体而言,正如 Circle CEO Jeremy Allaire 此前于《7年前,我是如何All in稳定币的》一文中提到的那样:

Circle 是第一家在加密行业中,从起步到取得全套合规许可的公司,也是第一家在欧洲获得电子货币机构(EMI)许可证的加密公司,也是第一家在纽约拿到所谓“BitLicense”的公司——这是第一个专门针对加密行业设立的监管牌照。在那之后将近一年,只有我们一家持有这个牌照。

我们始终坚持「监管优先」的理念,始终选择走“正门”路线,确保我们有良好且稳健的合规体系。顺带一提,正是因为有了这样的合规基础,我们才能实现另一个关键目标:流动性。什么是流动性?就是你可以真正地创建和赎回稳定币,可以连接真实的银行账户,用法币购买和赎回稳定币。如果你是一家可疑的离岸公司,没人愿意给你开银行账户,那你根本做不到这些。你甚至都不知道你的银行在哪儿。

Circle 是第一家建立起高质量银行合作关系的公司,也引入了像 Coinbase 这样的战略合作伙伴,在零售端大规模分发 USDC,让任何一个有银行账户的普通用户都能轻松买入和赎回 USDC。我们还提供机构级的服务。也就是说,从透明度、合规性、监管框架,到实际的流动性,我们都做到了。

而关于 Circle 的业务构成及利润来源,目前来说,Circle 仍然主要依靠储备利息创收,这一情况在 IPO 上市之后或将迎来改观。

值得一提的是,Circle 的合规大旗确实扎实:其在美国注册为货币服务业务(MSB),并遵守《银行保密法》(BSA)等相关法规;在美国 49 个州、波多黎各和哥伦比亚特区拥有货币传输许可证;2023 年,Circle 获得新加坡金融管理局(MAS)颁发的主要支付机构许可证,允许其在新加坡运营;2024 年,Circle 获得法国审慎监管和决议管理局(ACPR)颁发的电子货币机构(EMI)许可证,使其能够根据欧盟《加密资产市场监管》(MiCA)法规在欧洲发行 USDC 和 EURC。

未来,USDC 向右的路线或许将高举“美国本土主义大旗”,借助监管政策利好进一步拓宽自己的全球版图,并在机构级支付、PayFi 与 TradFi 等板块大放异彩,同时,也为特朗普政府消化美债、比特币战略储备等计划提供一定助力或货币支持。

而得益于 Solana 生态以及 PayFi 赛道的快速发展,作为该生态的主要流通稳定币,USDC 的未来同样值得期待。

结语:种花得花,种豆得豆

纵观 USDT 与 USDC 的发展史以及 Tether、Circle 等稳定币发行商的发家史,时隔十数年,曾经的坚持与坚守,终于等到了稳定币作为“点对点的电子支付系统”生根发芽、破土成花的一天。

而一个坚定群众路线,一个注重合规运营的差异化发展思路,也分别为 USDT 和 USDC 后续的发展天花板打开了新的思路:前者的市场是数十万亿乃至数百万亿美元的跨境外贸、生活支付;后者的市场则是总体规模超 100 万亿美元的全球合法电子货币。

加密货币行业的上一轮竞争告一段落,《GENIUS 法案》正式落地后的新一轮的竞争已经悄然打响。

比推快讯

更多 >>- 观点:比特币需求在经历三个月的疲软后开始反弹

- 马斯克旗下 X 平台就欧盟委员会 1.2 亿欧元罚款提起上诉

- 比特币今年下行触及 5.5 万美元概率高达 73%

- NBA 退役球星皮蓬发文坚持比特币信仰

- Vitalik 回应以太坊慢性死亡言论:将通过 4 次重大变革实现系统升级

- 数据:过去 24h Binance 净流出 7.21 亿 USDT

- Sonic Labs CEO 与商务负责人离职

- 数据:散户持续增持比特币但巨鲸减仓或压制反弹空间

- Pump.fun 团队关联地址近两日售出价值 723 万美元 PUMP

- 美 SEC 明确支付型稳定币净资本计算标准:自营头寸适用 2%折价率

- 昨日比特币 ETF 净流入 8810 万美元

- Fabric 开放 ROBO 空投注册页面

- 数据:当前加密恐慌贪婪指数为 9,处于极度恐慌状态

- 香港黄金交易所宣布将开发数字商品区块链

- 谷歌“比特币已死”搜索量创下历史新高

- 数据:美国 SOL 现货 ETF 单日总净流入 377.74 万美元

- 纳斯达克招聘代币化产品负责人,推进数字资产战略布局

- 数据:EUL 涨超 22%,ENSO 探底回升

- RootData:SIGN 将于一周后解锁价值约 254 万美元的代币

- 麻吉大哥今晨再次挂出多笔 ETH 限价卖单,目前在 1980-2025 美元区间共有 14 笔卖单

- Ju.com 八折 Launchpad 主流币活动第 5 期:今日 16:00,准时 8 折抢购 BNB

- 数据:6 个钱包出售价值 130 万美元 AAVE 代币

- 数据:某新建地址过去 24 小时疑似囤积 27,721.51 枚 ETH

- 香港虚拟资产行业遭“隐形合规风暴”,证券及期货专业总会呼吁暂停强制考试

- “1011 内幕巨鲸”已出售大约 60% 的 BTC 持仓

- Fabric Foundation:ROBO 空投注册与资格审核网站已上线

- 美股加密股周五收盘涨跌不一,FIGR 大跌 11.57%

- 数据:Hyperliquid 平台鲸鱼当前持仓 28.67 亿美元,多空持仓比为 0.98

- Garrett Jin 过去 12 小时内向币安转入超 1 万枚比特币

- 分析:BTC 跌破关键链上估值水平且流动性紧张,下方支撑或看向 5.49 万美元

- ProShares 推出的 GENIUS 货币市场 ETF 上市首日创下 170 亿美元交易量记录

- Antalpha 于 13 小时前向 Bybit 转移 1000 枚 XAUT,仍持有 5.9 万枚 XAUT

- Antalpha 向 Bybit 转入 1000 枚 XAUT,价值 500 万美元

- 美 SEC 调整监管口径:经纪交易商可将稳定币持仓计入监管资本

- Tether 宣布停止支持离岸人民币稳定币 CNH₮

- 数据:“1011 内幕巨鲸”代理人已向币安转入 11,318 枚 BTC

- 某鲸鱼斥资 1,026 万枚 USDC 买入 121,368 枚 SOL

- 美 SEC 专员:拟修订规则明确支付型稳定币监管框架,支持对支付型稳定币实施 2% 资本扣减

- 某巨鲸向 Hyperliuquid 存入 500 万 U,以 4 倍做空黄金、3 倍做空白银

- 华盛顿州男子认罪洗钱近 1 亿美元投资诈骗所得

- 富爸爸穷爸爸作者:已在 6.7 万美元价位买入比特币,美元或因债务危机受冲击

- 10x Research:山寨币市场脆弱且比特币超卖,但仓位结构正悄然转变

- 疑似 Bitmine 关联钱包从 Kraken 接收 17,722 枚 ETH,价值超 3,470 万美元

- Vitalik 提出以太坊未来五年革新计划,将进行四次重大升级

- Vitalik Buterin:正在构建一个“遵循密码朋克原则且不丑陋的以太坊”

- 法国巴黎银行利用以太坊开展新的货币市场基金代币化试点项目

- ProShares稳定币ETF首日成交170亿美元,创历史纪录

- 美SEC发布稳定币指引,经纪商可用2%折扣率计入资本

- 专家解读:特朗普启用第122条款需宣布“美元即将大幅贬值”或“严重收支赤字”

- 美财长贝森特:2026年关税收入将基本不变

比推专栏

更多 >>- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

比推 APP

比推 APP