值得信赖的区块链资讯!

值得信赖的区块链资讯!

ETH新纪元:暗潮汹涌的历史性换庄

以太坊正在经历一场前所未有的结构性重塑——传统金融接盘,加密原住民套现。

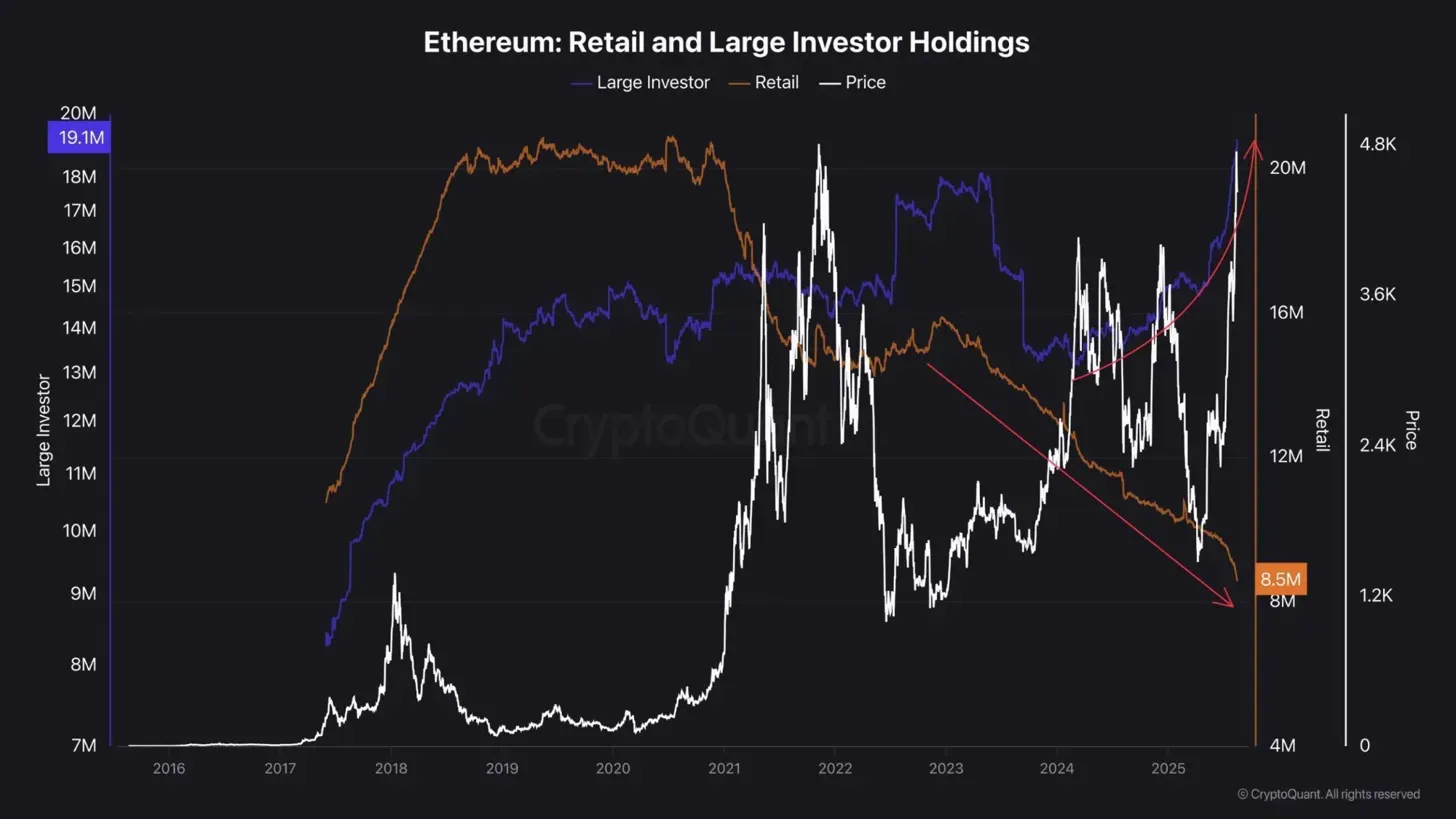

新的链上数据表明,ETH的市场主导力量正从散户主导转向机构主导。散户投资者数量持续创下近年新低,已降至800万附近;与此同时,机构投资者持币量却在近期迎来飙升。

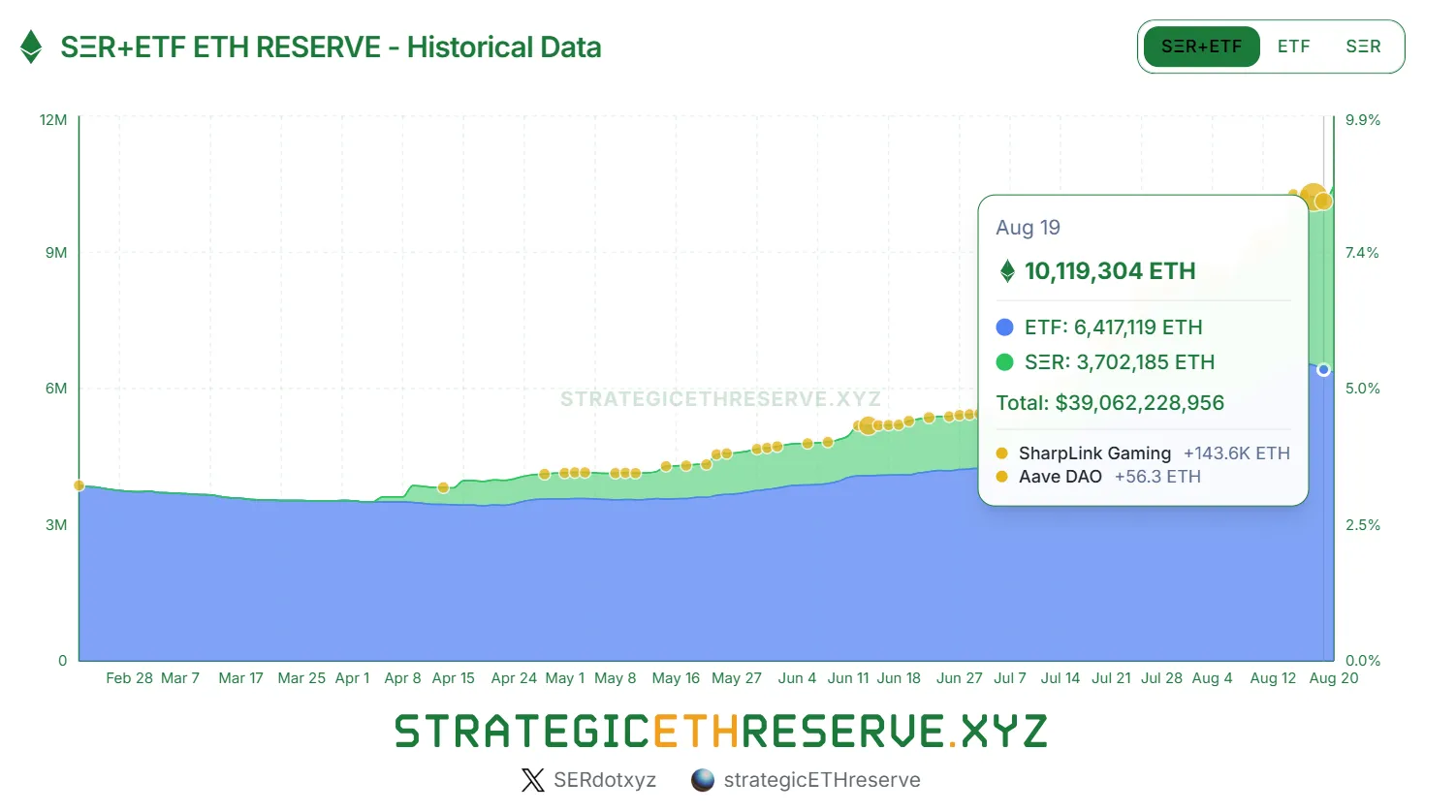

目前,企业财库和ETF已积累超过1000万枚ETH,价值近400亿美元,并且持续买入的迹象未见停止。这很可能标志着ETH从“币圈原住民”主导的投机资产向“传统金融巨头”配置的成熟资产”的历史性转变。

一、华尔街的ETH觉醒:从“数字黄金2.0”到“基础设施REITs”

1.1 机构资金的史诗级涌入

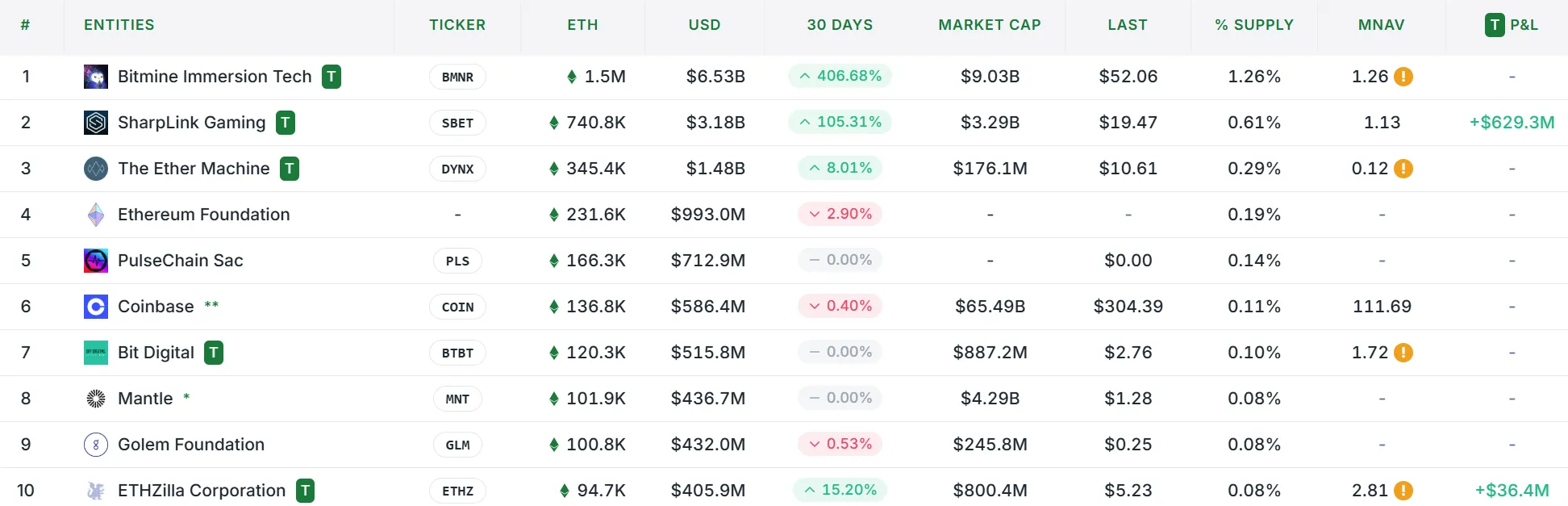

华尔街资本在短短一个月时间就超越了深耕多年的以太坊基金会和Coinbase等币圈机构。

华尔街对ETH的兴趣正以惊人的速度从观望转向行动。

-

ETF资金流入创纪录: 仅2025年7月,以太坊ETF就吸引了高达47亿美元的资金流入,这几乎是其自推出以来总资金量的两倍。月末,在投资者斥资19亿美元购买的加密货币ETF中,以太坊占比超过84%,显示出压倒性的资本偏好。

-

贝莱德的明确站队: 全球最大资产管理公司贝莱德(BlackRock)7月单独增持了12亿美元的ETH,而同期对BTC的增持仅为2.67亿美元。这不仅仅是资金的配置,更是华尔街对以太坊未来潜力的价值投票。

-

企业财库的资产配置竞赛: 从Bitmine Immersion Tech(BMNR)到SharpLink Gaming(SBET),华尔街资本在短短一个月时间就完成了对以太坊的战略建仓,其持仓规模已超越深耕多年的以太坊基金会和Coinbase等原生加密机构。这表明,ETH正被迅速纳入传统企业的资产负债表。

1.2 华尔街的ETH估值新范式

传统金融对ETH的认知逻辑已从早期的“数字黄金2.0”概念,演进为更精密的现金流驱动型估值框架。

-

从投机标的到基础设施投资: 华尔街正在用传统金融的语言重新定义ETH的价值。它不再是简单的价值存储工具,而是整个Web3经济的“燃料”和“收费站”。Tom Lee将其比作“加密版本的基础设施REITs”,这一类比正在华尔街内部获得越来越多的认同。

-

现金流驱动的估值逻辑: 与比特币的“数字黄金”叙事不同,以太坊网络每年产生数十亿美元的真实收入。仅2024年,以太坊网络费用收入就超过了30亿美元,为机构提供了类似传统基础设施投资的分析框架,使其可以用DCF(现金流折现)模型对其进行量化估值。

二、币圈老玩家的逐渐离场:一场心照不宣的“解套潮”

华尔街的进场,恰好与另一股力量的离场完美契合。

2.1 早期持有者的策略性减仓

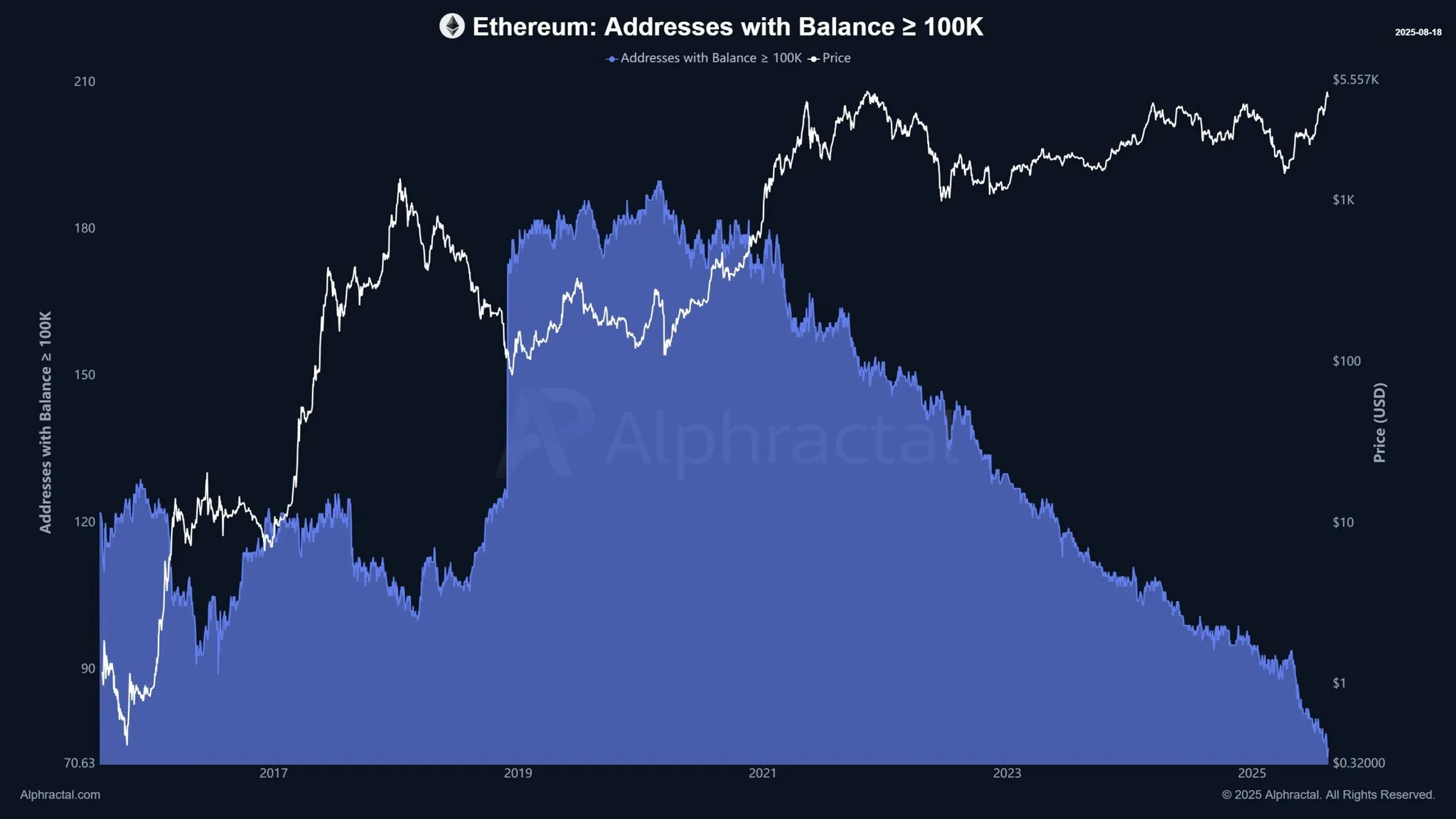

数据显示,大量早期以太坊投资者正在进行策略性减仓。传统的加密货币巨鲸(持有10万+ETH的地址)数量从2020年的200多个骤降至2025年的约70个,创近十年新低。从巨鲸监测来看,不少在ICO阶段就持有ETH的早期支持者也明显加快了将代币转移到中心化交易所的步伐,寻求获利了结。

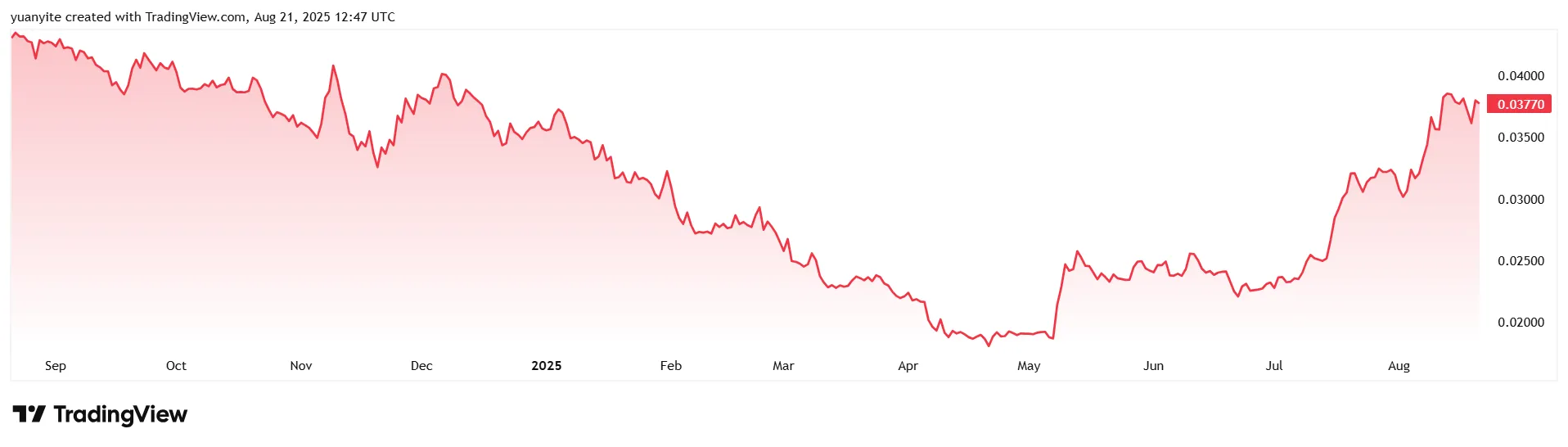

2.2 质押队列的动态分化

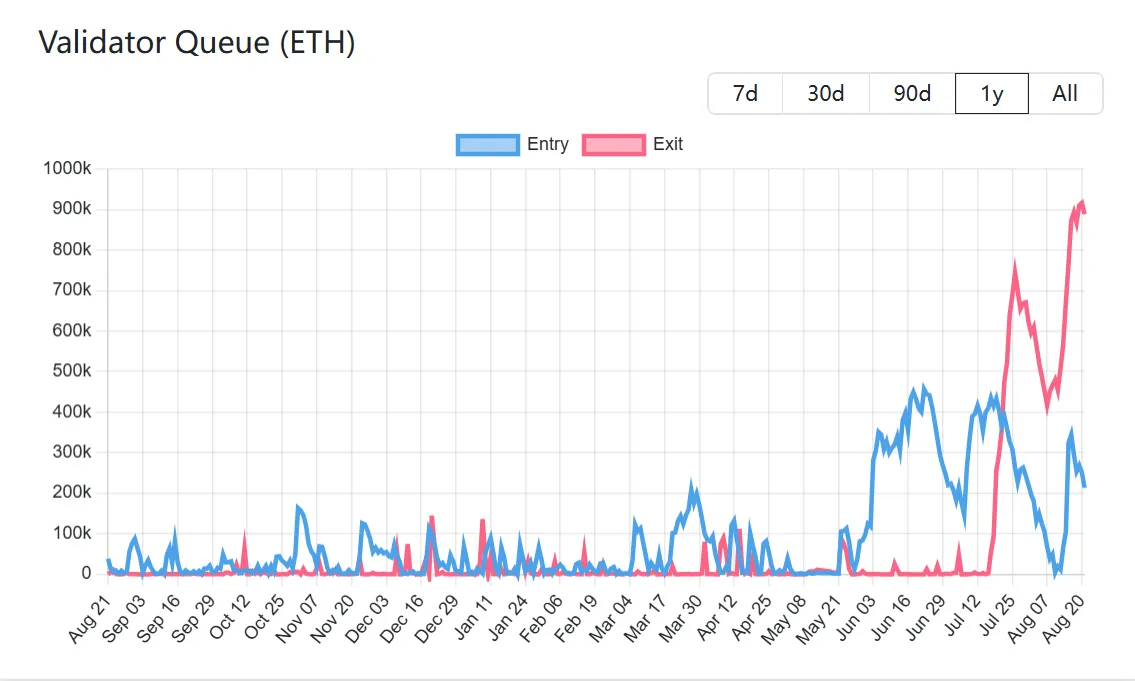

近期ETH网络质押的加入和退出序列代币数都出现了近两年的新高。这一现象反映出市场的分化与重组:一方面,早期质押者在以太坊自4月低点反弹后,选择解锁代币卖出离场;另一方面,如SharpLink Gaming和BitMine Immersion等美股公司大举增持ETH并进行质押,将代币从流通市场转移至长期锁定状态。

三、深层驱动:一场由多重因素交织的历史性移交

3.1 政策红利的历史性释放

特朗普效应持续发酵: 自2024年11月美国大选结果明确后,加密货币政策环境发生了180度大转弯。新任SEC主席Paul Atkins的加密友好立场,彻底扭转了此前Gensler时代的监管敌意。更重要的是,特朗普承诺建立的“国家战略比特币储备”计划,为整个数字资产行业注入了前所未有的政策信心。

监管套利窗口开启: 华尔街敏锐地捕捉到了这一政策转向信号。相比于欧盟MiCA法规的严格限制,美国正在成为全球加密资产的监管“绿洲”。这解释了为什么 Brevan Howard 这样的全球宏观基金会如此急迫地押注美国加密资产,他们深知,这种监管红利不会持续太久。

3.2 ETH“原生巨头”的华丽转身:一场由OG主导的华尔街收编

当深入追踪这些看似“华尔街主导”的投资背后时,我们发现了一个令人震惊的事实:那些最积极推动ETH储备公司的力量,正是以太坊生态的核心玩家(OG)。这表明,这并非华尔街的单边行动,而是一场由加密原生资本主导,通过传统金融工具进行资产转移和资本化的精密布局。

Pantera Capital:从ICO天使到“企业财库”的缔造者

作为以太坊ICO的天使投资人,Pantera Capital的布局清晰地展示了其对ETH的长期信仰。在2025年,他们推出了数字资产财库(DAT)基金,专门投资以数字资产作为战略储备的上市公司。他们同时投资了SharpLink Gaming(SBET)和Bitmine Immersion Tech(BMNR),这两家公司目前是企业财库中持有ETH最多的机构。这是一种精妙的策略:Pantera利用自己的资本,推动了对ETH有明确需求的传统企业进入,从而为ETH创造了新的、持续的买入力量。

ConsenSys:将基础设施价值转化为股权收益

ConsenSys作为MetaMask和Infura等ETH核心基础设施的开发者,其创始人Joseph Lubin是ETH生态的奠基人之一。ConsenSys直接投资了SharpLink Gaming,并由Lubin亲自出任其董事会主席,持有9.9%的股份。这一举动具有里程碑意义:它标志着以太坊生态的OG们,正在通过直接投资和进入董事会的方式,将ETH作为技术基础设施所创造的价值,转化为传统金融市场中的股权和资本收益。

Andreessen Horowitz(a16z)政策游说与生态渗透的双重引擎

a16z是加密行业最有影响力的风投之一,其对ETH的布局深远且立体。除了直接投资 ETH 生态项目外,他们更是政治游说的关键推手。他们向 Lido Finance 投资了 7000 万美元,并利用其自身持有的部分ETH进行质押,成为ETH质押市场的重要参与者。更重要的是,a16z在华盛顿特区投入巨大资源,积极推动对加密友好的监管政策。他们向美国证券交易委员会(SEC)提出“安全港”等建议,为ETH现货ETF的获批扫清了关键的政策障碍。

Coinbase:ETF的幕后英雄与托管基石

Coinbase在ETH的机构化进程中扮演了不可或缺的基础设施提供者角色。几乎所有主要的ETH现货ETF,包括贝莱德(BlackRock)的iShares Ethereum Trust (ETHA),都选择了Coinbase作为其托管方。根据Coinbase Prime的公开数据,其为机构客户托管的数字资产高达1710亿美元(截至2024年3月31日)。这意味着,尽管机构资金通过ETF进入,但其背后的ETH资产实际上都由Coinbase保管。这不仅使其成为这场“换庄”风波中不可或缺的隐形核心,也通过其质押服务进一步加深了机构与ETH生态的绑定。

3.3 ETH长期表现不佳引发的“解套潮”

相对表现的巨大落差: 相比BTC从6.9万美元到12万美元的新高,ETH在长达三年多的时间里一直在2000-4000美元区间震荡,ETH兑BTC汇率一路走低。这种巨大的相对表现落差,让大量在2021年牛市顶峰买入的ETH投资者深度被套。

机构拉升提供的黄金解套机会: 华尔街资金的大规模入场,为这些长期被套的散户提供了千载难逢的出货机会。与之前的反弹不同,这轮由机构主导的上涨具有更强的持续性和确定性,让被套投资者有了足够的信心和时间完成减仓。

解套潮与机构接盘的完美契合: 这形成了一个几乎完美的市场循环——散户急于解套离场,机构急于建仓入场,双方的利益诉求高度吻合。机构获得了大量相对便宜的筹码,散户实现了期盼已久的解套,只是这种“双赢”的背后,ETH的控制权彻底从散户转移到了机构手中。

四、市场格局的深层演变:一场技术价值的资本化进程

4.1 定价权的历史性转移

这场“换庄”的最深远影响在于ETH定价权的彻底转移。过去,ETH的价格主要由社区情绪和散户FOMO驱动;如今,机构的DCF估值模型、风险平价配置和量化策略成为了价格的主导因素。华尔街正在用传统的企业估值方法重新审视以太坊——将其视为一家年收入30亿美元的“去中心化科技公司”。

4.2 流动性结构的重塑

浮动筹码的急剧收缩: 机构的长期持有策略和质押锁定进一步压缩了市场流动性。BitMine等企业财库明确表示将长期持有ETH,这些资金实际上从流通市场中“永久退出”。

交易深度的两极分化: 现货市场正在出现明显的分层现象——大额交易主要通过OTC和大宗交易完成,而散户交易则集中在小额的现货和衍生品市场。这种结构分化让ETH的价格发现变得更加复杂。

4.3 资本化手法的技术升级

过去的玩法: 主要通过ICO、DeFi、NFT等原生加密叙事吸引资金,在Discord、Twitter等社交媒体造势,面向币圈内部的投机资金。

现在的玩法: 通过融资、美股上市等传统金融工具吸引资金,在CNBC、Bloomberg等主流金融媒体发声,面向传统金融机构的配置资金。

4.4 去中心化理想与资本效率的根本冲突

ETH面临的核心矛盾是:去中心化的技术架构与中心化的资本控制在效率上存在根本冲突。分布式网络需要大量小额参与者来维护其去中心化特性,但资本市场的规模经济效应天然倾向于集中。当Coinbase一家公司控制的ETH质押量超过许多小国的GDP时,我们不得不质疑这种混合模式的长期可持续性。

最终思考

ETH的“换庄”不仅仅是一次市场事件,更是整个加密货币行业走向成熟的重要标志。

这个过程可能并不完美,甚至可能让一些人感到失望——毕竟,它意味着加密货币正在失去其最初的“反叛精神”,变得越来越像传统金融的一部分。但从另一个角度看,这也意味着区块链技术和加密资产正在获得主流社会的认可,正在从边缘走向中心,正在从实验走向应用。

对于投资者而言,最重要的是在这个历史性转折点上做出正确的选择:

是继续沉浸在过去的“币圈思维”中,还是积极适应新的“机构化现实”?

是抱怨游戏规则的改变,还是学会在新规则下更好地生存和发展?

无论选择什么道路,有一点是确定的:在这个充满变化和不确定性的市场中,只有那些能够保持学习能力、适应能力和独立思考能力的投资者,才能在长期的博弈中获得成功。

上述报告数据由 WolfDAO(x:10xWolfDAO) 编辑整理,如有疑问可联系我们进行更新处理;

撰稿:WolfDAO

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Vitalik Buterin:正在构建一个“遵循密码朋克原则且不丑陋的以太坊”

- 法国巴黎银行利用以太坊开展新的货币市场基金代币化试点项目

- ProShares稳定币ETF首日成交170亿美元,创历史纪录

- 美SEC发布稳定币指引,经纪商可用2%折扣率计入资本

- 专家解读:特朗普启用第122条款需宣布“美元即将大幅贬值”或“严重收支赤字”

- 美财长贝森特:2026年关税收入将基本不变

- 特朗普:最高法院裁决让总统关税权“更清晰、更强大”

- 美国贸易代表格里尔:第122条款关税将于今日实施并签署,第301条款调查在法律上具有极强的持久性

- 特朗普,利率应大幅下调

- 特朗普:第301条项下的所有国家安全关税继续实施,即刻生效

- 特朗普:将在现有关税基础上征收10%的全球关税,所有现行的国家安全关税自即日起全面生效

- 纽约时报:特朗普计划在美国最高法院裁决后援引新的贸易授权,或考虑对贸易伙伴实施新的全面关税

- 美联储洛根:支持 1 月维持利率不变的决定

- 洛根:通胀上行风险依然存在

- 美联储洛根,担忧经济需求超过供给

- 迪拜房地产代币化进入第二阶段,500万美元房产代币实现二级市场交易

- Brickken调查:RWA发行商更看重融资效率,流动性并非首要目标

- 美国会民主党致函财长,要求说明OCC对特朗普家族项目WLFI的审查情况

- 尽管最高法院做出裁决,美国关税仍将继续征收

- 比特币 CEX 鲸鱼比率创 2015 年以来最高水平

- 数据:ETH 当前全网 8 小时平均资金费率为 -0.0027%

- 数据:今日加密货币市值前 100 代币涨跌

- MARA France 收购 Exaion 64% 股权的交易已完成

- 分析:关税退款事宜不明朗,市场对于关税裁决反应不一

- Coinbase 将 Robo Token (ROBO)添加至上币路线图

- 美联储博斯蒂克:中性利率可能比目前的政策利率低 0.25 到 0.5 个百分点

- 特朗普称最高法院裁决为耻辱

- 荷兰认定 Polymarket 非法并下令停止运营

- Kalshi 上法院下令特朗普退还关税概率快速升至 66%

- 博斯蒂克:美联储政策保持温和收紧是审慎之举

- 博斯蒂克:2026 年商业预期 GDP 增长可能加剧价格压力

- 欧元兑美元站上 1.18,日内涨幅 0.23%

- 比特币短时向上插针6.8 万美元,James Wynn 高倍空单瞬时爆仓

- 博斯蒂克:高于 1.8% 增速将带来价格上涨压力

- 美国最高法院并未就关税退款资格问题作出裁决

- 美国官员表示,美国针对伊朗的军事规划已高度成熟

- 美联储预计将在 7 月降息

- 标普 500 和纳斯达克 100 指数因关税裁决回吐涨幅

- 美元指数 DXY 短线下挫至 97.71

- 美国最高法院反对特朗普全球关税

- 美国 2 月一年期通胀率预期终值 3.4%,预期 3.50%

- 美国 2 月标普全球服务业、制造业 PMI 初值均低于预期

- 特朗普:正在考虑对伊朗发动有限打击

- 美国 12 月通胀高于预期,美股低开

- 道琼斯指数开盘下跌 188.09 点,报 49,207.07 点

- 特朗普称政府的停摆拖累 GDP言论再被质疑提前泄露数据

- 哈塞特:周五的 GDP 报告有些令人失望

- 数据:今日美国比特币 ETF 净流出 2,414 枚 BTC,以太坊 ETF 净流出 57,543 枚 ETH

- SBF:FTX 曾具备偿付能力,目前正以 119%-143% 的比例赔偿客户

- Aave 核心贡献者 BGD Labs 将于 4 月停止服务

比推专栏

更多 >>- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

观点

比推热门文章

- Vitalik Buterin:正在构建一个“遵循密码朋克原则且不丑陋的以太坊”

- 法国巴黎银行利用以太坊开展新的货币市场基金代币化试点项目

- ProShares稳定币ETF首日成交170亿美元,创历史纪录

- 美SEC发布稳定币指引,经纪商可用2%折扣率计入资本

- 专家解读:特朗普启用第122条款需宣布“美元即将大幅贬值”或“严重收支赤字”

- 美财长贝森特:2026年关税收入将基本不变

- 四年巨变:深度拆解Coinbase的商业模式进化史

- 特朗普:最高法院裁决让总统关税权“更清晰、更强大”

- 美国贸易代表格里尔:第122条款关税将于今日实施并签署,第301条款调查在法律上具有极强的持久性

- 特朗普,利率应大幅下调

比推 APP

比推 APP