值得信赖的区块链资讯!

值得信赖的区块链资讯!

140亿黑马USDE血洗稳定币!DAI、FDUSD惨成垫脚石

原标题:USDe 狂飙?解构 140 亿体量背后的「中本聪美元」实践

来源:布噜说

你印象中的稳定币第三名是谁?

USDT、USDC 占据头两位几乎没有悬念,但如今的第三,却不是 DAI、FDUSD 或 TUSD,而是一个才推出不到两年的新面孔——USDe。

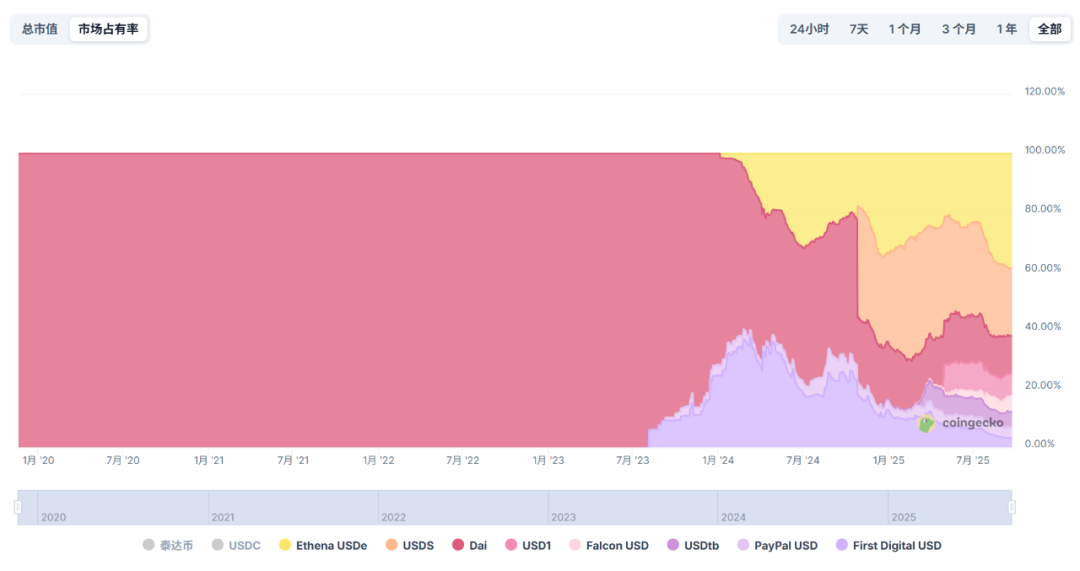

根据 CoinGecko 数据,截至 9 月 23 日,USDe 的流通供应量已突破 140 亿美元,仅次于 USDT 和 USDC,稳居稳定币市场第三,更值得关注的是,如果剔除 USDT 和 USDC 的体量,USDe 已经几乎占据了其他所有稳定币市场 40% 份额,对老牌稳定币的生存空间形成了强烈挤压。

这样一个后起之秀,到底凭什么在短时间内异军突起?它背后的收益逻辑与风险隐患又在哪里?而在 USDe 迅速崛起的同时,稳定币赛道又正在孕育哪些新的变量?

来源:CoinGecko

01 0 到 140 亿美元,USDe 的非线性崛起

稳定币赛道,一直是一块利润丰厚的超级大蛋糕。

横向对比,头部玩家 Tether 的「印钞机」属性,甚至不亚于顶级 CEX。根据 Tether 发布的 2025 年 Q2 鉴证报告,Tether 美国国债总持仓超 1270 亿美元(较一季度增约 80 亿美元),二季度净利润总计约 49 亿美元,今年上半年的净利润总额更是达到 57 亿美元。

要知道 Tether 只有大约 100 名员工,其利润率与运营效率之高令人咋舌,相比加密交易平台和 Web2 传统金融巨头,几乎低了至少一个数量级!

然而,在这张利润丰厚的牌桌上,并非所有玩家都坐得安稳,甚至可以说,除 USDT 之外,老牌稳定币近些年的表现都算不上完美:

-

USDC 曾在 2023 年银行危机中因储备风险一度脱锚,体量大幅回撤且元气大伤,影响至今未能完全消退;

-

DAI 在 MakerDAO 转型后,逐渐走向「超 USDC 化」,体量也陷入瓶颈期;

-

TUSD、FDUSD 等新秀虽有短期增长,但难以撼动格局。

来源:Ethena 官网

正是在传统稳定币巨头增长放缓、模式固化的背景下,USDe 横空出世,走出了一条截然不同的「非线性」增长曲线。

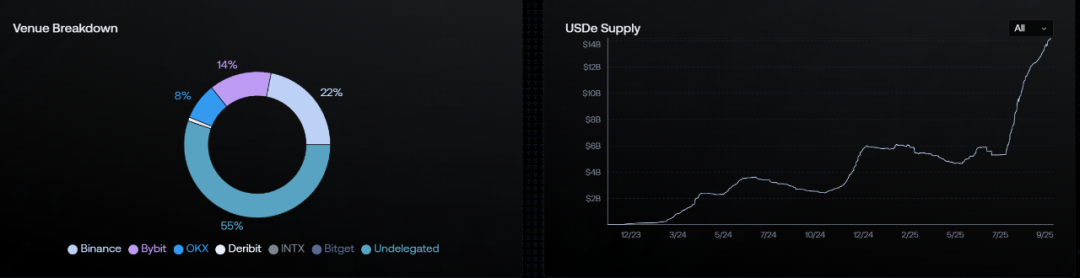

自 2023 年 11 月正式推出以来,USDe 在不到两年时间内,总流通市值从 0 快速增长到 140 亿美元量级,期间仅经历过两次回撤,并能迅速恢复增长,尤其是今年 7 月以来,更是在短短两个月左右的时间,从约 50 亿美元飙涨近两倍,并被多家头部 CEX 深度集成。

可以说,拉长来看,USDe 的增长曲线几乎是一骑绝尘。

而这种近乎违反直觉的增长曲线,也离不开其众所周知的高收益飞轮——在稳定币竞争进入「存量博弈」阶段时,USDe 极高的年化收益、交易保证金的实用场景和「Delta 中性」的故事,确实帮其迅速打开了增量市场,成为最有争议、也最受关注的新星。

02 解构 USDe:高收益从何而来?

USDe 对稳定币市场最大的冲击,无疑是其高收益属性——用户可以通过将 USDe 质押为 sUSDe 来获取协议产生的全部收益。

Ethena Labs 官网数据显示,截至发文时,sUSDe 的年化收益率仍高达 7.83%,此前更是一度维持在 20% 以上,那 USDe 究竟是一套怎样的稳定币机制,为何会有如此高的年化收益?

要理解 USDe,首先要明确它与此前暴雷的 UST 的本质区别——UST 是无抵押的算法稳定币,而 USDe 是一个完全抵押、且以「Delta 中性」(delta-neutral)策略来维持价值稳定的合成美元,这背后其实是 BitMEX 创始人 Arthur Hayes 早在 2023 年 3 月 《Dust on Crust》 一文中提出的「中本聪美元」构想的实践版。

来源:BitMEX

简言之,刨除空投收益预期,USDe 的高收益来源主要有两块:

-

LSD 质押收益:用户存入的 ETH 或 stETH 等资产本身会产生稳定的质押收益;

-

Delta 对冲头寸的资金费率收入: 这是收益的大头,即在 CEX 开设的永续期货空头头寸所赚取的资金费率;

其中前者比较稳定,大约在 3%~4% 附近浮动,而后者则完全取决于市场情绪,因此 USDe 的年化收益某种程度上也直接取决于全网资金费率(市场情绪),而细究这套机制运转的关键,就在于「Delta 中性策略」——如果一个投资组合由相关的金融产品组成,而且其价值不受基础资产小幅价格变动的影响,这样的投资组合即具有「Delta 中性」的性质。

也就是说 USDe 会通过等量的现货 ETH/BTC 多头头寸以及期货 ETH/BTC 空头头寸共同构成「Delta 中性策略」:现货持仓的 Delta 值为 1,期货空头仓位的 Delta 值为 -1,两者对冲之后的 Delta 值为 0,即实现了「Delta 中性」。

简单理解就是 USDe 稳定币模块在收到用户资金并买入 ETH/BTC 时,会同步开设等量的空头仓位,从而通过套期保值,保持每一份 USDe 的总仓位保持价值稳定,这也就确保了抵押仓位无爆仓损失的风险。

来源:Ethena 官网

那以 BTC 价格假设为 12 万美元举例,譬如有用户存入 1 枚 BTC,USDe 稳定币模块就会同时卖出 1 枚期货 BTC,两者对冲后,总投资组合的 Delta 值为 0:

-

若 BTC 跌至 10 万美元:现货头寸亏损 2 万美元,但期货空头头寸盈利 2 万美元,组合总价值仍为 12 万美元。

-

若 BTC 涨至 14 万美元:现货头寸盈利 2 万美元,但期货空头头寸亏损 2 万美元,组合总价值依然是 12 万美元。

通过这种方式,抵押品的总价值得以保持稳定,与此同时这个空头头寸还能持续赚取资金费率,而从历史数据看,加密市场在大多数时间里(尤其是在牛市),资金费率都为正,即多头向空头支付费用。

所以这两部分收益叠加,就构成了 USDe 极具吸引力的高额 APY。

03 光环下的阴影:USDe 潜在风险与争议

尽管 USDe 的机制设计精巧,但其高收益背后并非全无风险,市场对其主要的担忧集中在以下几点。

首先是资金费率风险,由于 USDe 的收益模型高度依赖于正的资金费率,那一旦市场转入熊市,资金费率可能长期为负,届时空头头寸不仅没有收益,反而需要支付费用,这将严重侵蚀 USDe 的收益率,甚至可能引发脱锚风险。

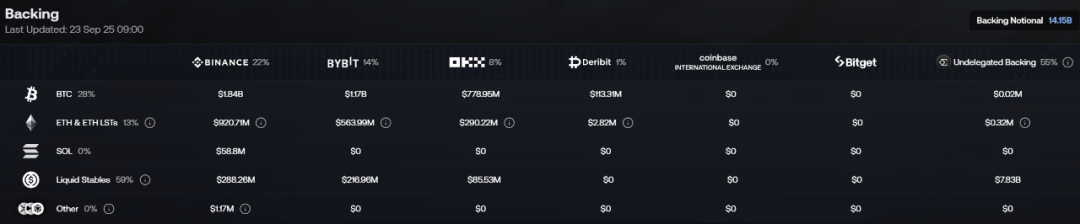

再者则是中心化与托管风险,因为 USDe 的抵押品和对冲头寸都存放在中心化的托管机构和 CEX 中,虽然较为分散,但仍面临着交易对手方风险,一旦交易所出现问题(如倒闭、被盗),将直接威胁到 USDe 的资产安全。

最后就是流动性与执行风险,毕竟在市场极端波动时,Ethena 需要迅速调整其庞大的现货和期货头寸,彼时市场流动性可能枯竭,导致巨大的交易滑点,使得「Delta 中性」策略失效。

而且还有一个隐形风险,就是 LSD 抵押品脱锚——如果 Ethena 使用的 stETH 等流动性质押代币与 ETH 发生脱锚,其对冲效果也会大打折扣,造成资产损失。

总的来看,USDe 的快速崛起,反映了在算法稳定币退潮、中心化稳定币面临监管压力的大背景下,市场对于一种高收益、高资本效率的去中心化稳定币「圣杯」的巨大期待,而且实事求是地讲,它也确实开创了一种全新的「合成美元」范式。

但对于用户而言,拥抱其高收益的同时,更需清醒地认识其独特的风险模型,这场关乎未来链上核心资产的竞赛,值得我们持续关注。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpus

比推快讯

更多 >>- 尽管最高法院做出裁决,美国关税仍将继续征收

- 比特币 CEX 鲸鱼比率创 2015 年以来最高水平

- 数据:ETH 当前全网 8 小时平均资金费率为 -0.0027%

- 数据:今日加密货币市值前 100 代币涨跌

- MARA France 收购 Exaion 64% 股权的交易已完成

- 分析:关税退款事宜不明朗,市场对于关税裁决反应不一

- Coinbase 将 Robo Token (ROBO)添加至上币路线图

- 美联储博斯蒂克:中性利率可能比目前的政策利率低 0.25 到 0.5 个百分点

- 特朗普称最高法院裁决为耻辱

- 荷兰认定 Polymarket 非法并下令停止运营

- Kalshi 上法院下令特朗普退还关税概率快速升至 66%

- 博斯蒂克:美联储政策保持温和收紧是审慎之举

- 博斯蒂克:2026 年商业预期 GDP 增长可能加剧价格压力

- 欧元兑美元站上 1.18,日内涨幅 0.23%

- 比特币短时向上插针6.8 万美元,James Wynn 高倍空单瞬时爆仓

- 博斯蒂克:高于 1.8% 增速将带来价格上涨压力

- 美国最高法院并未就关税退款资格问题作出裁决

- 美国官员表示,美国针对伊朗的军事规划已高度成熟

- 美联储预计将在 7 月降息

- 标普 500 和纳斯达克 100 指数因关税裁决回吐涨幅

- 美元指数 DXY 短线下挫至 97.71

- 美国最高法院反对特朗普全球关税

- 美国 2 月一年期通胀率预期终值 3.4%,预期 3.50%

- 美国 2 月标普全球服务业、制造业 PMI 初值均低于预期

- 特朗普:正在考虑对伊朗发动有限打击

- 美国 12 月通胀高于预期,美股低开

- 道琼斯指数开盘下跌 188.09 点,报 49,207.07 点

- 特朗普称政府的停摆拖累 GDP言论再被质疑提前泄露数据

- 哈塞特:周五的 GDP 报告有些令人失望

- 数据:今日美国比特币 ETF 净流出 2,414 枚 BTC,以太坊 ETF 净流出 57,543 枚 ETH

- SBF:FTX 曾具备偿付能力,目前正以 119%-143% 的比例赔偿客户

- Aave 核心贡献者 BGD Labs 将于 4 月停止服务

- OpenAI 正在开发人工智能设备

- James Wynn 再出手,40 倍做空比特币

- 受政府停摆拖累,美国第四季度经济增长放缓

- 美国第四季度经济增长大幅放缓,特朗普提前给市场打预防针

- 美国短期利率期货变化不大,交易员押注 6 月降息

- 美国股指期货在经济数据公布后小幅回落

- Bitdeer 将可转换优先票据发行募资规模扩大至 3.25 亿美元

- 美国经济数据公布后,比特币加速下跌,近 1 小时跌幅达 1%

- 数据:过去 24 小时全网爆仓 1.78 亿美元,多单爆仓 9,391.83 万美元,空单爆仓 8,450.07 万美元

- 美国第四季度实际 GDP 年化季率初值 1.4%,大幅低于预期

- 美国 12 月核心 PCE 物价指数年率 3%,高于预期

- CME 数据公布前,BTC OG 内幕巨鲸再向 Binance 转入 5000 枚 BTC

- 数据:BTC 跌破 67000 美元

- BTC 跌破 67000 USDT,24H 涨幅收窄至 1.23%

- 特朗普称政府停摆冲击经济,再度呼吁降息并批评鲍威尔

- 以太坊所有类别鲸鱼群体均已处于亏损状态,或预示中期底部

- Michael Saylor:BTC 如果不归零,就是涨到一百万

- glassnode:当前比特币链上亏损状况与 2022 年 5 月类似

比推专栏

更多 >>- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

比推 APP

比推 APP