值得信赖的区块链资讯!

值得信赖的区块链资讯!

内斗、丑闻、股价脚踝斩:DAT 还能靠什么续命?

ALT5 Sigma 正在经历一场典型的“DAT 修罗场”。

这家在纳斯达克上市、原本主营区块链金融基础设施的公司,今年 8 月高调宣布转型为数字资产金库(Digital Asset Treasury,DAT)公司,计划筹集高达15亿美元的资金,押注由特朗普家族站台的 World Liberty Financial(WLFI)治理代币。

然而仅三个月,反噬便迅猛而来:股价从9美元暴跌近八成,一度跌破2美元。公司内部,CEO遭停职,员工收到诉讼与监管调查预警;更糟糕的是,ALT5被知名媒体The Information爆出旗下子公司在卢旺达涉嫌洗钱罪名,而这一关键信息在 World Liberty 交易谈判与对外宣传阶段,并未充分披露给董事会与投资者。

ALT5 更像是把 DAT 模式所有风险踩了一遍的“放大样本”:内部治理混乱、对单一代币的极端集中暴露、信息披露滞后乃至缺失、监管阴影下的股价坍塌。

但TA不是孤例,而是 2025 年整个 DAT 行业从“财富神话”走向“一地鸡毛”的缩影。

从 4 家到 142 家的爆炸式增长,再到分化

ALT5 的风波引发关注的更深层原因是:DAT 的数量与规模已经在 2025 年迎来“指数级增长”。

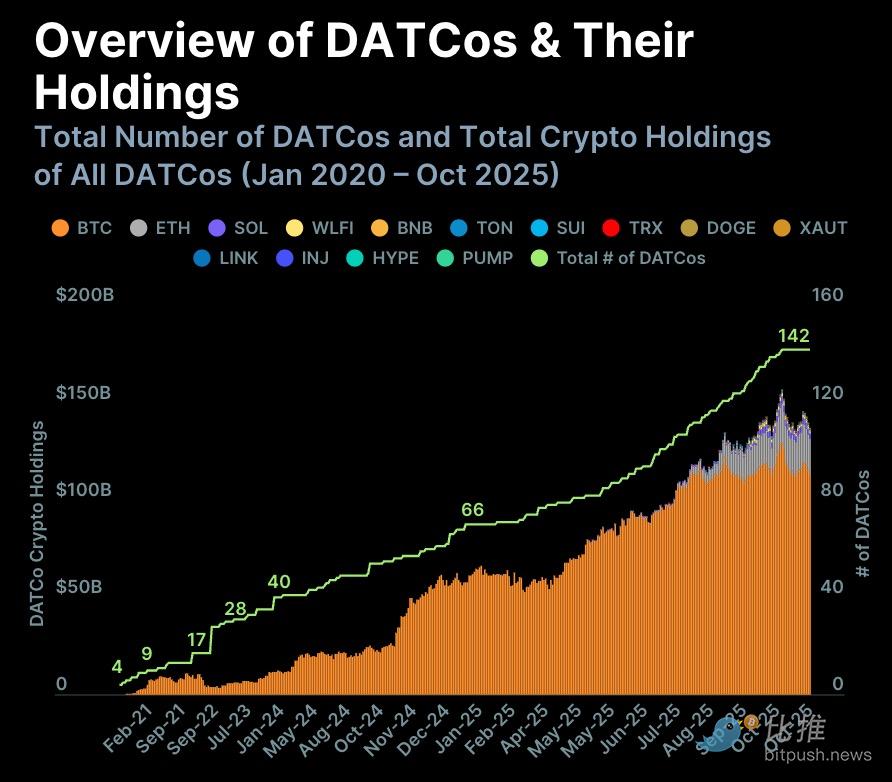

CoinGecko 11 月发布的《Digital Asset Treasury Companies(DATCo)》报告显示:

-

DAT 公司数量从 2020 年的 4 家暴增到 2025 年的 142 家;

-

仅 2025 年就新增 76 家,为历史最高;

-

“纯金库型” DAT 普遍模仿的是 2020 年开始重仓 BTC 的 Strategy(原 MicroStrategy)模式;

-

绝大多数 DAT 资产为比特币:

-

持有 BTC 的公司 ≈ 142 家

-

持有 ETH 的公司 = 15 家

-

持有 SOL 的公司 = 10 家

这意味着:DAT = 以 BTC 为核心资产的行业。

DefiLlama 的最新数据显示:

-

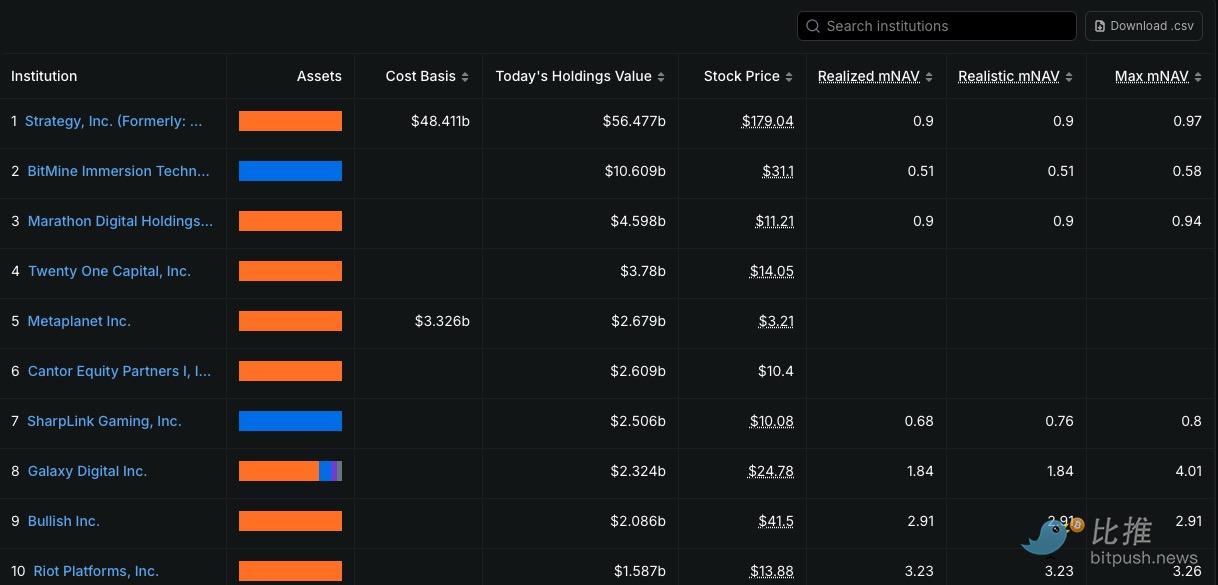

Strategy 仍是全球最大 DAT,持有 BTC 价值达 566 亿美元;

-

第二名为Tom Lee 创立的 BitMine,持有 ETH 与 BTC 合计约 106 亿美元。

这表明 DAT 领域已形成“头部巨大、长尾广阔”的典型结构。

然而,表面光鲜的背后,风险正悄然累积。

随着加密市场整体回调,DAT 板块总市值已从 1760 亿美元的高点蒸发逾 770 亿美元,跌破千亿关口。

回顾2025年上半年,比特币屡创新高,DAT 公司曾展现出惊人的高 Beta 属性——主流金库股的涨幅常达比特币的数倍,而叙事更强的“山寨币金库股”甚至出现了十倍涨幅。

然而,当四季度政策与流动性双双收紧,近万亿美元市值从加密市场蒸发后,DAT 股价便开始了滞后而惨烈的“补跌”。Strategy 在11月单月下挫36%,Metaplanet 较高点回撤近80%,ALT5 更是沦为“样本级”暴跌案例。

这暴露出 DAT 的根本弱点:其价值完全依赖金库资产,而非业务现金流。当币价下跌,其市值、融资能力与市场信心便会同步瓦解。

Bitwise CIO Matt Hougan 就在近日推文中指出,今年前六个月,DAT 股价呈现高度同步涨跌,很像一篮子“加密高杠杆指数”;但往后则会分化,“能够持续提升每股持币量的公司,会走向溢价交易;管理能力弱、资产结构差的 DAT 将持续折价,乃至面临被收购甚至清算。”

换句话说,DAT 的集体狂飙期已经结束,行业正在步入“筛选期”。

分化背后的真相:估值错觉、mNAV 与隐藏风险

DAT 的估值体系一直依赖一个重要指标:mNAV(market NAV)

即:金库资产的账面价值折算成每股,再与股价对比,看公司是否“折价”。

但多家行业机构明确指出:

mNAV 会制造“虚假安全感”。

Galaxy Digital 在 7 月的报告中强调:

账面写着持有多少币,并不代表能按这个价格卖出。尤其 Altcoin 金库,流动性差、滑点大,抛售本身就是价格灾难。

Animoca Brands 指出:

mNAV 完全忽略了 DAT 的负债结构。许多公司依赖可转债与 PIPE 融资,账面金库虽大,但真正属于股东的部分被不断稀释。

Breed VC 则提醒:

没有主营业务的 DAT,经营亏损会持续吞噬金库价值,账面资产看着亮眼,实际自由资产一年比一年少。

Bitwise CIO Matt Hougan 补充:

DAT 的成本和风险是“随时间复利增长”的,而不是静态的。

对于普通投资者来说,mNAV 的问题可以简单理解成四句话:

-

账面价值 ≠ 可兑现的价值

-

金库资产 ≠ 股东可以拿到的资产

-

负债、稀释和费用会侵蚀金库

-

治理和监管事件能让折价瞬间变成陷阱

因此,mNAV 只能作为起点,而不是 DAT 的“价值锚”,结构性风险”才是最重要的主线。

换句话说,DAT 行业正在被倒逼“回归经营逻辑”——规模、现金流、治理和透明度,正在成为新的竞争壁垒。

DAT 如何自救?

面对股价暴跌与监管压力,DAT 公司正在尝试不同的自救路径。

一个最常见的动作是直接抛售部分金库资产,以缓解债务或维持运营。例如,日本 Metaplanet 在今年秋季股价大幅下跌后,就出售了部分比特币头寸,用以偿付短期负债,其股价也因此短暂止血。不过这种做法只能解决当下的问题,却削弱了“金库故事”本身,难以恢复长期信心。

与此相反,一些资金实力较强的公司选择复制 Strategy 的路径–在回调中继续增持。Strategy(前 MicroStrategy)在过去两轮下跌中都通过可转债继续买入 BTC,使得“每股持币量”反而逆势上升,这让它在 2024–2025 年的反弹中成为行业里最早恢复溢价的企业。类似的策略也被 BitMine 等更大规模的 DAT 采纳,但对中小公司而言,这条路需要强融资能力支撑,失败成本极高。

另一种趋势则更接近“转型自救”。部分矿业系 DAT,例如 Core Scientific、Hut 8 和 Iris Energy,正在将算力或技术能力外包给 AI、节点、清算和托管业务,以减少对单一币价的依赖。它们开始从“金库驱动的估值”向“现金流驱动的估值”过渡,虽然转型尚处早期,但至少为金库股提供了新的叙事支点。

监管的压力同样在改变 DAT 的行为方式。今年以来,美国 SEC 已要求多家 DAT 详细披露金库定价方式、可转债结构与审计安排。受到监管信号影响,Strategy 和 BitMine 等大型 DAT 已开始引入更频繁的金库证明,甚至与四大合作做即时审计。透明度的提升虽带来短期成本,却可能成为未来唯一能换取投资者信任的路径。

总体而言,DAT 的“自救”正在走向三条截然不同的道路:

-

能够持续融资的公司选择逆势加仓,试图延续“增长型金库”的故事;

-

拥有技术或资源禀赋的公司则向运营能力转型,努力摆脱对币价的单一依赖;

-

而缺乏现金流与融资渠道的中小 DAT,只能通过抛售资产维持生存。

行业的运行逻辑已从“只要买币就能上涨”转向“规模、透明度与治理能力的硬实力竞争”。

未来真正能够穿越周期的 DAT,很可能是那些持有高度流动性的核心资产、拥有稳定业务与收购能力、并能在治理与披露上持续提升的公司。

而更多的中小 DAT,在失去流动性、融资和叙事之后,终将在市场波动与监管收紧的夹缝中被淘汰。

这意味着,随着狂飙时代的终结,DAT 行业正在迎来一场真正的“生死赛跑”——

谁能活下来?要靠金库之外的东西。

作者:Seed.eth

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- ProShares稳定币ETF首日成交170亿美元,创历史纪录

- 美SEC发布稳定币指引,经纪商可用2%折扣率计入资本

- 专家解读:特朗普启用第122条款需宣布“美元即将大幅贬值”或“严重收支赤字”

- 美财长贝森特:2026年关税收入将基本不变

- 特朗普:最高法院裁决让总统关税权“更清晰、更强大”

- 美国贸易代表格里尔:第122条款关税将于今日实施并签署,第301条款调查在法律上具有极强的持久性

- 特朗普,利率应大幅下调

- 特朗普:第301条项下的所有国家安全关税继续实施,即刻生效

- 特朗普:将在现有关税基础上征收10%的全球关税,所有现行的国家安全关税自即日起全面生效

- 纽约时报:特朗普计划在美国最高法院裁决后援引新的贸易授权,或考虑对贸易伙伴实施新的全面关税

- 美联储洛根:支持 1 月维持利率不变的决定

- 洛根:通胀上行风险依然存在

- 美联储洛根,担忧经济需求超过供给

- 迪拜房地产代币化进入第二阶段,500万美元房产代币实现二级市场交易

- Brickken调查:RWA发行商更看重融资效率,流动性并非首要目标

- 美国会民主党致函财长,要求说明OCC对特朗普家族项目WLFI的审查情况

- 尽管最高法院做出裁决,美国关税仍将继续征收

- 比特币 CEX 鲸鱼比率创 2015 年以来最高水平

- 数据:ETH 当前全网 8 小时平均资金费率为 -0.0027%

- 数据:今日加密货币市值前 100 代币涨跌

- MARA France 收购 Exaion 64% 股权的交易已完成

- 分析:关税退款事宜不明朗,市场对于关税裁决反应不一

- Coinbase 将 Robo Token (ROBO)添加至上币路线图

- 美联储博斯蒂克:中性利率可能比目前的政策利率低 0.25 到 0.5 个百分点

- 特朗普称最高法院裁决为耻辱

- 荷兰认定 Polymarket 非法并下令停止运营

- Kalshi 上法院下令特朗普退还关税概率快速升至 66%

- 博斯蒂克:美联储政策保持温和收紧是审慎之举

- 博斯蒂克:2026 年商业预期 GDP 增长可能加剧价格压力

- 欧元兑美元站上 1.18,日内涨幅 0.23%

- 比特币短时向上插针6.8 万美元,James Wynn 高倍空单瞬时爆仓

- 博斯蒂克:高于 1.8% 增速将带来价格上涨压力

- 美国最高法院并未就关税退款资格问题作出裁决

- 美国官员表示,美国针对伊朗的军事规划已高度成熟

- 美联储预计将在 7 月降息

- 标普 500 和纳斯达克 100 指数因关税裁决回吐涨幅

- 美元指数 DXY 短线下挫至 97.71

- 美国最高法院反对特朗普全球关税

- 美国 2 月一年期通胀率预期终值 3.4%,预期 3.50%

- 美国 2 月标普全球服务业、制造业 PMI 初值均低于预期

- 特朗普:正在考虑对伊朗发动有限打击

- 美国 12 月通胀高于预期,美股低开

- 道琼斯指数开盘下跌 188.09 点,报 49,207.07 点

- 特朗普称政府的停摆拖累 GDP言论再被质疑提前泄露数据

- 哈塞特:周五的 GDP 报告有些令人失望

- 数据:今日美国比特币 ETF 净流出 2,414 枚 BTC,以太坊 ETF 净流出 57,543 枚 ETH

- SBF:FTX 曾具备偿付能力,目前正以 119%-143% 的比例赔偿客户

- Aave 核心贡献者 BGD Labs 将于 4 月停止服务

- OpenAI 正在开发人工智能设备

- James Wynn 再出手,40 倍做空比特币

比推专栏

更多 >>- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

观点

比推热门文章

- ProShares稳定币ETF首日成交170亿美元,创历史纪录

- 美SEC发布稳定币指引,经纪商可用2%折扣率计入资本

- 专家解读:特朗普启用第122条款需宣布“美元即将大幅贬值”或“严重收支赤字”

- 美财长贝森特:2026年关税收入将基本不变

- 四年巨变:深度拆解Coinbase的商业模式进化史

- 特朗普:最高法院裁决让总统关税权“更清晰、更强大”

- 美国贸易代表格里尔:第122条款关税将于今日实施并签署,第301条款调查在法律上具有极强的持久性

- 特朗普,利率应大幅下调

- 特朗普:第301条项下的所有国家安全关税继续实施,即刻生效

- 特朗普:将在现有关税基础上征收10%的全球关税,所有现行的国家安全关税自即日起全面生效

比推 APP

比推 APP